Кредитний бал

Оцінка кредитного ризику на підставі даних кредитної історії позичальника

Вивчення та аналіз кредитної історії кредитним експертом, особливо якщо вона складається з великої кількості договорів займає багато часу та має низьку ефективність.

Автоматизація оцінки стану кредитної історії з використанням скорингової моделі дозволяє здійснювати такий аналіз за лічені секунди, враховувати вплив найрізноманітніших факторів та їх комбінацій, спираючись на статистичні закономірності.

При розробці скорингової моделі формується набір так званих предикторів — факторів, що гіпотетично можуть мати вплив на подальшу кредитну поведінку позичальника. Далі ці предиктори проходять перевірку на великих об’ємах даних. Виявляється фактичний вплив кожного з предикторів та їх вага. Таким чином будується скорингова модель.

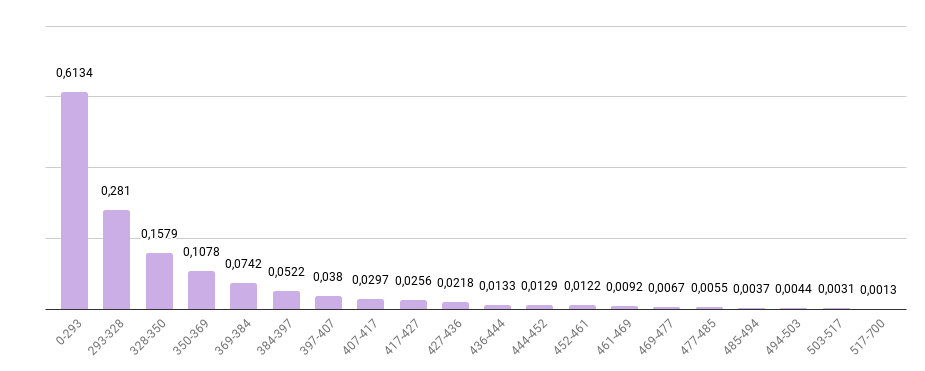

Результатом роботи скорингової моделі є скоринговий бал — чисельний показник, що оцінює ймовірність дефолту позичальника на підставі даних його кредитної історії.

Звіт «Кредитний бал» призначений для отримання кредитного скорингу фізичних осіб та підприємців. Для отримання кредитного скорингу юридичних осіб користуйтеся послугою Скоринг МСБ.

Після підписання договору-заяви, отримання логіну та пароля для доступу до бази, запитувати звіт можливо наступним чином: